作者|李慧君 编辑|过江鲫

基金行业里,天弘在成为今天的天弘之前还只是一家管理100亿资产的小公司。成立以后9年时间里两年赢、7年亏。直到牵手互联网巨头阿里巴巴旗下支付宝、共同推出“余额宝”而一炮走红,成为国内首家超过万亿的公募基金。

这段翻盘逆袭之路总是被当事人津津乐道——传统金融业态插上了互联网的翅膀。殊不知,现在自己早已是业界翘楚的天弘基金,似乎迷失在阿里的影子中无法自拔。

2018年天弘基金管理规模来到了历史最高1.99万亿,与其他头部基金公司随后的增长势头相反,开始下行。

2019年到2021年,天弘基金的收入、利润连续双降;2022年年年中,天弘基金的营业收入为27.44亿元、净利润为8.86亿元,又分别同比下滑24.14%和23.01%。

人们都知道天弘因余额宝收获互联网销售带来的红利,但却难以理解,在人来了、钱也来了的背后为什么业务却少了?更令人唏嘘的是,天弘基金会否提供一个“失去专业能力”的公司难以迷途知返的典型案例。

因快混不下去了成功牵手阿里并成就彼此

2004年11月8日,天弘基金在天津成立,注册资本为1亿元,由天津信托出资48%、兵器财务和乌海君正各出资26%设立。

一直到2008年,天弘旗下都只有1只基金产品“天弘精选”,发行规模为3.39亿元;2013年之前,天弘基金也只有2007年和2009年2个年度分别实现盈利885.45万和69.48万元,其余时间都在亏损。

2013年,天弘等到了它的天选之子——阿里巴巴的支付宝,两方联合推出了首只互联网货币基金天弘增利宝,即余额宝,6月正式上线。这份合作看上去并不般配,但又堆叠着偶然中的必然。

当时的天弘基金,在众多基金公司中只是一家几乎每年都在做赔本生意的吊车尾,显然不是阿里的首选。

事实上,阿里找到多家大型基金寻求合作,结果都被拒绝。理由很简单,当时余额宝这类产品还是首例,风险和收益都不能够保证,不差钱的头部基金不愿意也没必要为此冒险。

时任天弘基金首席市场官的周晓明,和淘宝的祖国明二人多年前曾是同事。通过祖国明引荐,周晓明带队去杭州淘宝总部探讨合作。

据支付宝当时的CEO彭蕾回忆:“在网上卖基金至少要有一些电子商务的积累,但天弘让我们很惊讶,它在这块是空白的,没有人员,没有系统,没有客户,典型的三无公司。”【1】

彭说的不对,实际上周晓明手里有一张阿里淘宝最缺少、也是最宝贵的基金牌照。除此之外,周晓明的聪明头脑和灵敏的商业嗅觉也是他的同行们缺少的。“没有任何优势的”天弘基金表现十分主动,促成了这次合作。

支付宝CEO彭蕾“在网上卖基金”的说法反映出这家互联网巨头的短浅认知,在这个被严格管制的行业里,牌照不但意味着资质许可,更是行业自身运作能力的要求。这不是在另一个行业领域里有过人表现的企业所必然具备的本事,缺失这个本事也无法取得长久成功。

余额宝横空出世,让停留在支付宝里的活钱得以增值,瞬间使支付宝变成了一家“准活期存款银行”,天弘基金则一下子获得了大量可以用来“管理”的低成本资金。

天弘摇身一变成为国内首家货币基金管理为主的基金公司,不但为支付宝用户、还为广大百姓赢回银行业垄断走的超额利润。良心生意激发了人民群众极大的热情,只用一年时间,余额宝用户数量就超过1个亿,成为当之无愧的“国民级”理财产品。

余额宝这款爆款产品让阿里火速对天弘基金增资扩股,由它旗下的蚂蚁集团出资11.8亿元溢价5倍认购天弘2.62亿元的注册资本金,入主天弘持股51.0%。蚂蚁进入后,其他股东变更为天津信托持股16.8%、内蒙古君持股15.6%、员工持股合伙企业持股11%、芜湖高新持股5.6%,注册资本增长至5.14亿元。

余额宝推出第一年,天弘基金从前一年的亏损一举赢利6.32亿;随后2014至2018年,天弘基金的净利润一路增长至30.69亿,五年时间翻了近五倍。

只会卖产品到“发育不良”

天弘基金搭上支付宝的快车怎么看都是一次“双赢”——蚂蚁借助天弘牌照和管理框架成就了它倡导的“互联网金融”;天弘则从阿里大量“获客”,成为基金行业中最懂销售的公司。

阿里入主后,天弘基金董事长、来自老股东天津信托的李琦2015年任满后交由蚂蚁金服董事长兼CEO井贤栋接任。

据天弘基金内部,李琦担任董事长时更像是“虚职”,不怎么过问公司的具体运营;井贤栋接任后,推动具体业务与蚂蚁集团合作,二者的联系因此更加紧密。

井贤栋之后接棒天弘基金董事长职务的人,也均来自于阿里系。他们分别是2019年促成余额宝、天弘合作的胡晓明和2021年蚂蚁集团首席财务官韩歆毅。

天弘基金在有了余额宝以后,越来越像是蚂蚁集团的公司成员,与基金行业渐行渐远,或者说越来越不像一家基金公司,看不到业内谈论的“投研能力和基金经理团队”。

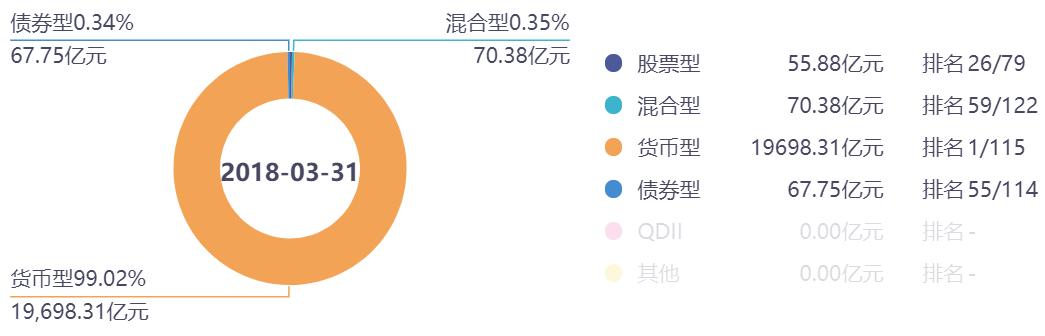

从管理产品的类型上看,2018年一季度,天弘基金的总规模增长至高达1.99万亿元,刷新了全球货币基金的最大规模纪录。其中货币型基金产品的规模就有1.97万亿元,结构占比达99.02%。

从名不见经传到首家万亿基金,其中的增量几乎全部由货币基金、或者说余额宝所带动。这时的天弘基金与其说是一位公募基金管理者,不如说是阿里支付宝的持牌帐房先生,并一定程度上扮演“支付宝银行”的角色。

从基金同业的反映中人们可以看到对天弘的排斥。从2018这一年开始,监管当局要求公募基金排名统计时剔除货币基金数据,以加大对各大基金公司主动投研能力的考查。

也正是由此,天弘基金在权益产品上的短板被暴露于台前。2017年,天弘经统计的非货币公募资产仅有243.55亿元,在天弘超万亿的规模占比只有1.31%,同业新排名中的名次大幅倒退至第48名。

易方达、华夏基金、嘉实基金等传统具备投研能力的公募基金非货币规模都超过了2000亿元,分别位列前三。

国内监管当局对阿里巴巴、蚂蚁集团的打击接踵而至,余额宝平台开始对其他公募产品开放。随着中欧、博时、华安等公司货基产品的涌入,天弘失去了此前的平台垄断优势,余额宝这块蛋糕被“外来者”争食。

自此天弘基金的业绩走上了下坡路。2018年底,天弘的管理规模缩水至1.34万亿,较1季度巅峰缩水了约6500亿元。到2019年,天弘基金实现收入72.40亿元、净利润22.14亿元,虽然继续领跑整个行业,但同比下滑的幅度达到28.49%、27.99%。

十年多年前经营不力的阴影再度袭来,尽管这时没有生存之忧。天弘尝试回归“老本行”,开启了投研一体化的改革,注重起投研能力的培养和非货产品的管理。只是这项改革称不上顺利。

2019年,天弘基金旗下的明星基金经理肖志刚、老将钱文成先后离职;2020年,基金经理戴险峰在天弘永裕稳健养老FOF才成立一个月时就离职出走,引起了市场上的许多议论;2021年,明星经理田俊维也选择了告别天弘基金。

肖志刚、钱文成、田俊维这三人,都是天弘旗下权益团队历任的领军人物,核心人物的频繁出走,也让天弘的权益团队几次陷入缺少领头人物的窘境。

整体来看,天弘的基金经理团队共有43人,在基金公司中排名16,规模上保持在前列水平;平均任职年限却不到2年,绝大多数基金经理都没有经历一轮完整的牛熊周期,稳定性上的排位落到了第84。

天弘基金经历核心人才流失的同时,主动权益产品也少有拿得出手的代表作品。如今天弘旗下的权益类基金经理,比较受好评的是出道四年多的谷琦彬,年化收益率为16.65%,只是在管规模合计只有26亿,代表作天弘高端制造混合A的规模不足6亿元。相较于其他头部明星经理动辄上百亿的规模,和规模几十上百亿的爆款基金,差距较为明显。

天弘在另类的道路上终会修成何种果实,是一个尚难回答的问题。它背后隐藏着的大量故事会一直吸引人们回味和探寻,这些故事远不是故事那样简单,牵扯到这个行业、以至更大的金融领域的未来。

注释与参考:

【1】《余额宝:走过了看不见、看不起和看不懂,最后,还来得及吗?》,来源:金V投资

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:机构派(ID:jgpai666)